国际烟草巨头也开始用“低价”策略?

2023年12月18日,冬天的东京都内,约2300家的FamilyMart便利店中,零尼古丁型电子烟产品“VUSE Go 700”被摆上货架,在售的口味包括“VUSE Go 700 Mint Ice”(薄荷冰)、和“VUSE Go 700 Mango Ice”(芒果冰)等在内的八种。

口味以外,为当地消费者带来更大惊喜的是价格。五颜六色的产品下,价格标签上显示的仅仅是“980日元(约6.78美元)”。

VUSE Go 700被当地媒体形容为英美烟草日本(BAT Japan)手上的“王牌”。自推出以来,获得了不俗的反响。

长久以来,在欧美、中东及包括马来的东南亚市场,市面上能找到的英美烟草旗下产品,定价往往高于友商同类竞品的价格,且鲜少松动。以中东市场为例,11月,2FIRSTS(两个至上)发现,其在该市场推出了大口数一次性产品“VUSE GO 5000”“VUSE GO 6000”。口数为5000的VUSE GO 5000官方售价被定在80迪拉姆(约20.78美元)。当地与之对标的ELFBAR在售的5000口产品 ELFBAR BC 5000,则被定在比它的一半还低的38迪拉姆(约10.35美元)。

据BAT 2022年H1财报,其旗下新型VUSE在英美烟草TOP5市场(美、英、法、德、加拿大)的市占率达到了34.7%。这样的强势表现确实让英美烟草没有理由在现有价格上作任何的退让。

然而到了远东,情况则起了变化。BAT Japan 一换其母公司的传统矜持作派,以亲民的姿态试图打入这个由日本烟草和菲莫旗下IQOS分割的市场。定价上,与其它品牌类似配置的产品相比,英美烟草的VUSE Go 700 便宜了1/4。

但英美烟草还在继续试探价格底线,上架连锁便利店以后,英美烟草日本的下一步则是开展各类营销活动。适逢日本快消市场传统的“新春大促”,VUSE俨然一副老玩家的熟练姿态,在促销期间大手一挥,将原价本已就低至980日元的“VUSEGo700”的价格大幅下调196日元,仅需784日元(约5.45 美元)即可购得。促销活动一直持续到了1月7日。

除了电子烟,公司在加热不燃烧(HNB)领域也动作频频。2023年12月,英美烟草日本发布其HNB线Glo品牌线下的顶配新品Glo Hyper Pro。该款产品配备能显示设备状态的屏幕,以及“味道选择钮”,转动旋钮即可变更加热模式。在日本,Glo hyper pro的指导价格为3,980日元(约27.54美元)。而类似规格的菲莫国际旗下IQOS旗舰款标价则已惊人地逼近10,000日元(约69.21美元)。相形之下,Glo的价格不可谓不友好。

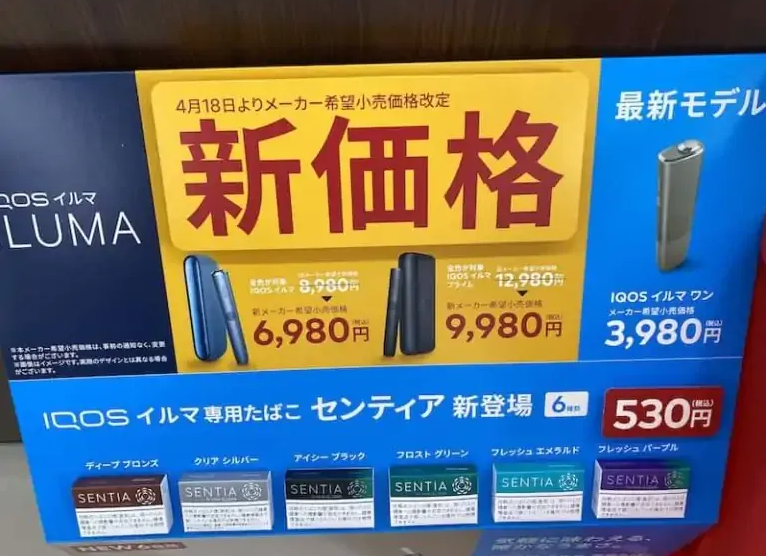

折后依然逼近一万日元的IQOS旗舰机型iLUMA|图源:网络

这样的“谦逊”姿态、物美价廉的商品让Glo收获了市场的追捧。面市以来,Glo Hyper Pro市价一路走高,在交易平台上的价格高于了公司的定价,达到约41.39美元。

不光是日本,在近邻韩国,相似的事情也在发生。稍早于VUSE Go登陆日本,英美烟草罗斯曼斯公司2023年7月24日宣布,首次将“VUSE”线带来亚洲。此次带来的VUSE Go 800将在韩国首尔首都圈限量发布,并计划在首尔的便利店、烟草店等8,500多个地方开始销售,未来将扩大到全国,售价为亲民的1万韩元(7.6美元)。

在韩国,VUSE go 800 定价一万韩元 |图源:2FIRSTS

即便电子烟最初被发明的目的是为了减少传统卷烟的使用,但大烟草们通过买取、并购或自己设立品牌线,也已将电子烟业务纳入版图,成为它们在新时代增长的关键驱动力。三家巨头的竞争早早从传统烟草缠斗至了如今的新型烟战场。

据不完全统计,仅仅在2021年的英国,英美烟草和菲莫曾就各自的6项专利相互起诉。2021年7月,英国高等法院撤销了菲莫4项HNB技术专利,而菲莫也曾在2021年3月成功使英美烟草2项专利无效;在德国,双方也互在5起诉讼中以专利侵权为由将对方告上法庭,中间包括了HNB技术。

抗争心延烧到东亚市场,日本。这个时候,一向与菲莫“打”的有来有往的英美烟草却突然放低了姿态。原因不难理解:菲莫在这个国家的新型烟市场,优势太过于彻底了。

2013年以来,日本严格执行公共场所禁烟令,禁烟范围不断扩大。各种禁烟举措下,日本传统烟草的整体销售额不断萎缩,在2015年达到最低值 324.15 亿美元;而日本的药物管理条例严格限制烟油的贩卖与进口,使用烟油的雾化电子烟因此迟迟不得势。

菲莫旗下的IQOS正是此时开始在低迷的日本烟草市场中攻城略地。2014年,首代IQOS问世;两年后的2016年,据菲莫集团发言人,截至当年第二季度,IQOS已经拿下日本市场2.2%的份额;随着该集团推出定价9980日元(约美元)的 “HeatSticks” 机身和配套烟弹(时价一盒460日元,售价与普通卷烟相当),当年4月底,IQOS的市场份额已攀升至2.7%。等到了2022年,这个数字已经上升至约50 %,菲莫国际全线产品在日本市占率达到37.6%。

既已“攻”到自己的大本营前,日本烟草则当仁不让加入战局。长时间占日本国内市场份额60%的日本烟草公司也于同期推出了自己开发的同类产品Ploom TECH与之抗衡。时至今日,Ploom仍然按自己的步调发布新品、延伸产品线,于2021年8月首次亮相的Ploom X,在日本加热烟草产市场中的份额已经超过了10%;但放大了来说,始终与IQOS的份额无法相比。

夹在中间的英美烟草。一边是早已借IQOS完成好布局的菲莫,一边是占尽地利人和以及传统卷烟分额绝对优势的东道主日烟,手握市占率4.5%的Glo,低调求稳似乎是一个合理的选择。

不光是英美烟草,似乎所有企业到了日本都舍弃了在大本营的步调,而使用一些新奇的招数,来挤入这个原本相对“自洽”的市场,从而分得一杯羹。

以可口可乐为例。可口可乐公司1957年进入日本市场。总体而言,日本人不像普通美国人那样喝可乐。因此,可口可乐日本开发了“爽健美茶”和“Aquarius”;后来还试探性地推出了“柠檬堂”(一种烧酒或伏特加混碳酸水的酒精饮料),均成绩亮眼。

这些“归化”产品在本地取得了巨大成功,也成为一个更大的市场营销命题的一部分,即:品牌出海在定制其国家战略时应该偏离原有战略的程度有多大。

这是个没有明确答案的命题。也许菲莫在最初研发IQOS时没有刻意对产品进行“日式在地化”,但除了日本雾化电子烟不能使用含有尼古丁的烟油这一制度事实外,这个国家独有的社会因素的确有在背后推动它的成功:无需点火,不产生烟灰和烟雾,呼出的气体烟味也较淡——在复盘时,许多分析者认为IQOS这些特点在满足了日本烟民的尼古丁需求的同时,也照顾到了尽量不给周围人添麻烦的心理。这帮助了这款产品为当地消费者所接受。

在日本,垃圾回收以社区为单位,被视作公民社会责任的一部分。曾在垃圾处引起数次火灾的一次性电子烟,在日本许多地方被要求以“小家电”的身份丢弃:处理起来相对不易,便也使产品偏离了“方便安全的尼古丁摄取方式“的初衷。悦刻日本为旗下一次性烟提供回收解法,一方面是践行企业ESG社会责任,一方面也方便消费者,降低其使用时的心理压力。这种融入当地社群的努力,都是出海企业营运成本的一部分。

英美烟草在这方面也在加紧脚步。据BAT JAPAN介绍,2021年在日本销售的glo pro slim的产品包装采用再生纸,减少纸质材料、保护膜,并不再附送AC适配器,以达到减少垃圾的目的;而2022年推出的glo hyper X2开始,进一步推动减少塑料包装膜等,实现更彻底的无塑料化。2022年,BAT Japan 还于6月20日“世界难民日”参访了位于镰仓的日本最大规模的难民支援组织,并举行了与难民们的交流会。

鲜明不同于西方主流的消费者画像、难以撼动的当地企业文化、不明文的社会规则,以及一亿的高密度城市中高高收入人口——都使来到的海外企业们感到既眼红也掣肘,大烟草们也不例外。

在刚刚过去的2023年12月,英美烟草公司宣布将Newport、Camel、Pall Mall 和 Natural American Spirit等卷烟品牌在英美烟草资产负债表上的价值将调整为有限的30年,导致315亿美元的减值。

这是大烟草首次在像美国这样的重要市场对其传统卷烟业务价值进行部分减记。BAT将此归因于经济压力、通货膨胀使消费者正在转向更便宜的品牌,以及黑/灰关一次性电子烟的泛滥、日益严格的监管环境和健康意识,导致了在某些市场中卷烟销量的下降。

传统烟草业务在行业演变中面临挑战。显而易见的是,传统烟草在传统优势市场的持续减值已经到来。对于英美烟草而言,若想稳中求进,在尚未占据上风的东亚市场中的新型烟草拿来做为增长点,或许是未来必然转向的方向之一。

由于药物管理条例的存在,HNB以外,只有零尼的电子烟产品才能进入日本市场。但即便如此,市场的回馈仍然是活跃的。2022年全年,日本全国HNB市场销售额达到了1.4万亿日元(约97亿美元),规模在全球最大;乃至于本地一些「家电类热度榜单」的前五名,经常会被新型烟草设备“霸榜”。

日烟国际在稍早接受2FIRSTS专访时就曾表示,公司充分认识到一次性电子烟市场的迅猛增长,然而目前尚未投入资源竞争该产品销售,相反更专注于新一代HNB产品(例如With 2,从2023年9月5日开始在日本的便利店和烟草店销售)以及尼古丁袋的研发。

或许因为在紧缩的政策之下,一次性产品在日本的入口始终处于狭窄的状态,所以日烟才能保持一个不徐不疾的“主人姿态”,在日本未来潜在的一次性市场争夺的起始线前不抢枪不偷跑;而正拿VUSE作为马前卒、以低姿态入局东亚排兵布阵一次性的英美烟草,日后会否在某一刻迎来爆发?

本文内容略有删减

来源:两个至上